【米国株の買い方】楽天証券でアメリカのETFをドル建てで買う方法

こんにちは、このページではアメリカのETF (上場投資信託) の買い方について解説していきます。

株を束 (たば) で買うことになるETFならば個別株とはちがって理屈上紙くずになることはありません。

「そもそもETFとは?」

ETFはほとんど投資信託と同じです。

ちがいといえば、ETFは東京証券取引所やニューヨーク証券取引所に上場されていて、株と同じようにリアルタイムで購入するということ。

市場の取引時間中にリアルタイムで価格がつき、その価格でETFを購入します。

一般にETFの方が運用コスト(経費率) が安いです。

しかし結論(上級者を除く):わざわざ個別株やETFなんてしなくても、2024年からはじまる新NISAの枠を使って、

eMAXIS Slim 米国株式(S&P500)あるいは全世界株式(オールカントリー)という投資信託だけを積み立てて買えばいいと思っています。

くわえてVIX指数(←世界的にリスクが起きたときに恐怖度をあらわす指数)が30を超えたときなどにだけ、その投資信託をまとめてスポット買いするというのもあり。

あるいはFear & Greedで検索して、その指標が25を下回ったときなどに買いと判断する。

これらだけで悪い結果にはならない。

このページでは、楽天証券でドルを保有している状態までもっていき、ドルで米国株 (のETF) を買う方法を解説します。

そのほか投資するうえで必要な知識も書いています。

楽天証券に預けいれている円をドルに替えるところからスタート。

→ さっそくGO!

なぜドル資産 (米ドル・株・債券など) を持つのか

そのまえに日本人がなぜドル資産を持たなければいけないのか、

これは一言で言うと円建てで買える金融商品にまともなものが少ないからです。 追記:私は日本株のバリュー投資が好きなのでこの意見は変わっています。

とくに長期で保有できるものとなれば絶望的に少ない。

国内の債券は利回りが低く (低すぎ)、

国内の大型ディフェンシブ株 (NTT、KDDIなど) も日本の株式市場の影響でけっこうピーキーに動きます。

かといって素人が勉強もせずに不動産に手を出そうものなら、それこそカモにされるだけです。

そんななかで、ドルを持つだけで選択肢は広がります。

もちろんいつでも円転 (円に戻すこと) もできます。

世界においては米ドルが基準です。

もちろん円も立派なメジャー通貨 (←米ドル、ユーロ、円、ポンドなど) のひとつではあるのですが、米ドルとその他の通貨では超えられない差がある感じ。米ドルと比較すれば円はマイナーな扱いとなってしまう。

日本以外の世界はインフレに向かい、かつ成長しているのでドル資産を持てることは最大のリスクヘッジです。

米国株を買えるようになると、資本主義世界の王者たるアメリカの世界的企業に投資できます。

ETFの種類が豊富で、安定した債券ETFなどに投資することもできます。

配当だけでも利回り3 ~ 6%のほどの選択肢が増え、50年以上増配している企業もめずらしくありません。

最近になってアメリカの人気ETFのひとつであるVTIが投資信託というかたちで買えるようになりました。

投資信託の楽天全米株式インデックスファンド (通称:楽天VTI) は2017年9月29日からスタートしました。

よってドルで管理したくない人は投資信託のほうが手っ取り早かったりします。

ほかにeMAXIS Slim 米国株式 (S&P500) という投資信託も出てきてこちらも良い選択となります。

米国株 (ETF) の運用面におけるデメリット

メリットとして投資の選択肢は増えるものの、

ETFの場合だと、手に入れた配当金を自分で再投資していかなくてはなりません。

投資においては配当は再投資し続けること ← これめっちゃ大事です。同じ銘柄でもいいですし、ちがう銘柄でもいい。

米国株の配当金はアメリカ (税率10%) と日本 (約20%) で二重で課税されてしまうので、人によっては (最大10%分を) 申告して取り戻す必要もでてきます。

このことは外国税額控除といって、住宅ローン控除と同じく所得税からの控除となります。

すでに現役をリタイアしたなどの理由により、所得がない場合には控除のしようがないので注意は必要。

ちなみに売却益 (値上がりの利益) には現地課税はかかりません。

米国株の配当金の場合、NISAであってもアメリカ現地での一重ぶん (10%) は課税されます。

NISAで買う分には国内は非課税となって二重課税にならないので外国税額控除のことを考える必要はありません。

(楽天VTIやeMAXIS Slimなどの) 投資信託ならば再投資も全自動で税金も繰り延べされていくので、めんどくさい人は投資信託でOK。

まとめると、個人的に思う米国株のデメリットとしては主に2つ。

配当に関して上記のようなめんどくささがあることと日本で生活している人にとっては為替リスクがあることです。

ドル建てとなる米国株で利益がでていても、そのときめっちゃ円高になっていた場合にはパフォーマンスは良いとはいえなくなってしまう。……が、

それでも選択肢は増えますし、米国株の少しのデメリットがどうでもいいと思えるほど覇権国のアメリカ株式での分散運用は安心感が段違い。

アメリカのETFを買ために円をドルに替える

手元にドルを用意するために持っている円をドルに替えます。

しかし米国の株やETFを買うのにネット証券の注文画面から円のまま買うこと (円貨決済) もできます。

円貨決済でもいいのですが、米国株の配当金はドルで支払われますし、これからドルで資産を管理できるようになるために、ここではあえてドルを所有してから外貨決済で米国株を買います。

円転をする際の手順も同時に覚えられる (逆をやるだけ)

国内ネット証券の2強であるSBI証券と楽天証券。

私はどちらも使いますが、SBI証券のほうが円をドルに替える際に発生する為替手数料をおさえる小ワザが多いです。

しかしわざわざメイン口座をかえるほどの差ではないので使う証券会社はどちらでも好みでOKです。

楽天ポイントを集めているような楽天経済圏を活用している人ならば日常生活にお得効果のある楽天証券のほうがいいです。

2020年5月末 追記:楽天証券のスマホ・タブレット対応アプリのiSPEEDのなかで米国株の取引が可能となりました。

これにより、わざわざパソコンに向き合わなくても米国株・ETFのチェックができる!

2021年4月末 追記:SBI証券も米国株式スマートフォンアプリの提供が開始されました。

SBIでは米国株専用アプリとなり国内株式の株アプリとは別々のアプリとなります。

円貨決済と外貨決済について

楽天証券では円をドルに替える際に発生する手数料 (スプレッド) は、

ドルを手動で入手する外国為替の夜間取引および定時取引と米国株を買い付ける際に自動で両替される円貨決済にすべて同じ25銭 (0.25円) が適用されます。

どれでも買い付ける為替手数料は変わらないということですね。(もちろんタイミングによってドル円の価格は変わる)

ちなみに楽天FX口座から米国株を買うための外貨決済用のドルに替えることはできません。

楽天証券にて円貨決済で買った米国株の配当はドルですし、その米国株を売却して戻ってくるのもドル。でしたが、

追記:現在、売り注文も決済方法を「円貨決済」か「外貨決済」かを選べるようになっています。予想受渡代金も円とUSドルで表示してくれます。

一方でSBI証券では、住信SBIネット銀行でドルを購入しておき、外貨入出金サービスにてSBI証券口座に入金することによって手数料をおさえることはできます。

SBI証券口座でドルを買う場合の手数料は25銭 (0.25円)、

住信SBIネット銀行でドルを買う場合には4銭 (0.04円) となります。

SBI証券では米国株の売却時にも決済方法を選択可能ですが、円に戻さずにドルと円を分けて資産管理できた方がドルを買うときの片道分の手数料だけで済むということがあります。

ちなみにSBI証券では国内で唯一、米国株を貸し出すことで金利を得られるカストックという米国貸株サービスもあります。

楽天証券にログインして余力をチェックする

楽天証券トップページからログイン。

ログインしたらトップ画面のここに注目!(隠れているなら表示をクリック)

米国株式買付可能額 : ここに表示されるUSドルを増やさなければなりません。

楽天証券に入金する

ドルに替えるための円が楽天証券に入金されている必要があります。

トップ画面の上部メニューの [ 入出金・振替 ] をクリック。

私は普段はマネーブリッジの設定をして楽天銀行にお金を預け入れているので、楽天銀行から楽天証券へと [ らくらく入金 ] で入金します。

【確認】

円をドルに両替するわけですが、外国為替取引をするとき、マネーブリッジを設定して楽天銀行のほうにお金を預けている場合に自動振替はされません。

日本株や投資信託を買う場合には自動振替されるのですが、外国為替取引の場合には自動振替されないのです。

ほかの主要な銀行からもリアルタイム入金できます。

円をドルに替える

楽天証券に円を入金できたら、円をドルに替える為替取引をします。

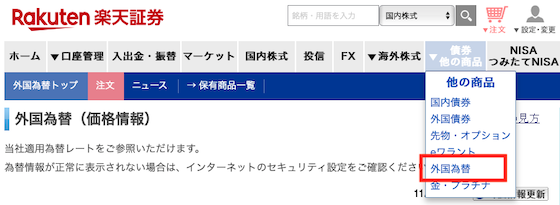

トップメニューの [ 債券、他の商品 ] から [ 外国為替 ] をクリックして、

ドル (USD/JPY) を [ 買い ] ます。

このとき取引時間に注意です。夜間と定時の2種類の取引がありますが、どちらも注文を受け付けていないときにはこのように表示されてしまいます。

こちらが外国為替の取引時間です。

夜間の取引時間でサマータイム (3月2週目~11月1週目) の期間には終了時刻が1時間早まることに注意。

取り扱い通貨のなかでドルだけは夜間のリアルタイム取引でドルを即入手できます。

夜間のリアルタイム取引以外で注文した場合には10時と14時で交換レートが決定します。

ドルの買い注文画面では購入金額を指定します。購入金額の入力欄ではUSDではなく、わかりやすい円で入力します。

例として先ほど入金した金額である20万円を入力しています。

これから米国株を買う場合には手数料負けしないように一度に買い付ける額を少なくなりすぎないように注意する必要はあります。

追記:楽天証券、SBI証券、マネックス証券など主要なネット証券の手数料が引き下がって、約定代金の0.45% (最低手数料0ドル 〜 手数料最大20ドル) になりました。

(これからも証券会社の手数料は変わっていくはずなので最新の情報をチェックしてください)

内容を確認したら暗証番号を入れて注文。このときのレートだと20万円は、1,762.58ドルとなるようです。手数料はスプレッドというかたちで自動的に支払っていることになります。

ドルを入手しました。

ドル (外貨決済) で米国株 (ETF) を買う

買い方はどの銘柄でも同じなので、個別株でもETFでも買いたい企業名 (やティッカーシンボル) で検索してみてみてください。

買いたい銘柄の取引画面にいき注文する

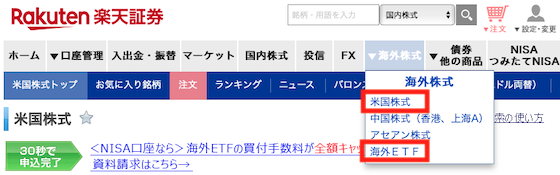

トップメニューの [ 海外株式 ] から [ 米国株式 ] をクリックして、米国株式検索から買いたい銘柄を探します。

ETFであってもでてきます。

あるいは [ 海外ETF ] のページにある人気ランキングから対象のETFがあればそこからでも取引画面にとべます。

買いたい銘柄 (ETF) の [ 買い ] をクリック。

取引画面にいけたら数量を指定します。このときは先ほど入手したドルで買えるだけ指定しました。

価格は指値注文 (この価格になったら買う) で価格を指定しました。

決済方法は外貨決済。

買い付ける口座も指定しますが、通常は国内の株式同様に特定口座で。しかし米国のETFを買うということは長期で保有すると思うのでNISA口座があるならば利用するのもいいでしょう。

[ 確認 ] をクリックしたら確認画面がでてきますので、内容を確認して取引暗証番号を入れて [注文] します。

注文完了しました。 [ 注文照会・訂正 ] から約定していない限り、注文キャンセルや指値価格の変更ができます。

執行中だったものが、

約定されました。

「米国株の買い方」に関しては以上となります。

HDVはあくまで例なのであって長期で選ぶのは普通にVTIかVOOでいいですし自由です。

アメリカのETFの豆知識!バンガードかブラックロックか

米国の大きなETF運用会社にバンガードとブラックロックがあり、個人が購入するETFはバンガードかブラックロックの二択という感じです。

ブラックロックは iシェアーズというブランド名でおなじみ。

iシェアーズのETFは、世界で約4割のETF市場シェアを持っており、ブラックロックは世界最大のETF運用会社です。

対してもっとも個人投資家にやさしいといえるのがバンガード。つねに投資家にとってコストをおさえたETFを提供して業界を席巻してきました。

これに対抗してブラックロックも手数料率を下げざるをえなく、

バンガードとブラックロックのコスト引き下げ競争によって、個人投資家にとってより良質な運用が可能となっているところはあります。

よってバンガードとブラックロックの同じ特徴をもつETFの運用手数料もだいたい同じとなっている。

「バンガード」と「ブラックロック (iシェアーズ)」の主なETF

バンガードの代表的ETFのVTIは、ブラックロックの代表的なETFであるIVV (S&P500に連動) よりも組み入れ銘柄数が多くさらに分散されていることが特徴です。

S&P500指数が名前のとおり、およそ500社の銘柄を採用しているのに対して、VTIは3,500を超える銘柄数を採用しています。

VTI、IVVのどちらも経費率 (信託報酬) は0.04%。

追記:どんどん経費率は下がっていってバンガードのVTIと、同じくバンガードのS&P500指数に連動するVOOは経費率 (年率) 0.03%になりました。

これがETFの魅力ですね (これを書いているあとにもどんどん下がっていく可能性大いにあり)

IVVも0.03%になりました。

過去、投資信託の場合だと「この投資信託は信託報酬が高くてネックだなぁ」なんてことがあるのですが、ETFならば長期投資で足かせとなる信託報酬を無視できます。

追記:eMAXIS Slimシリーズなど投資信託の信託報酬も安くなっています!

高配当株をかき集めたETFであるバンガードのVYMに相当するのがブラックロックではHDVです。

こちらでもブラックロックのHDVのほうが銘柄数はしぼられていて、ほかの特徴としてエネルギーセクターが多いということがあげられます。

HDVの経費率は0.08%。VYMは0.06%になりました。

安定した債券銘柄をかき集めたETFであるとバンガードのBNDに相当するのがブラックロックだとAGGとなります。経費率は0.05%です。

BNDとAGGともに0.04%になりました。

王道の運用方法であると、株式インデックスに加えて年齢を重ねていくごとに債券 (か現金) の比重を増やしていくというものがあります。

バンガード派であるならば VTI + BND 、

ブラックロック派であるならば IVV + AGG の組み合わせが人気ですが、

30代・40代であるならば債券比率はなしにしてもよいと思います。

(というか債券ではなく現金との比率を考えたほうがやりやすい)

バンガードかブラックロックかは好き好きで、、、

例えば、VTI か IVV どちらにするかを考えすぎて選んだところで、微妙なちがいはあれど同じ値動きをします笑

ETF投資の上級者編

個別の株式投資にはリスクがあります。

対してETFは、企業をかき集めているので紙クズになることはなく、

投資信託もそうですがETFの選定をよほど見誤らなければ、ずっと持ってただけで勝手に上がっていたというケースは多い。

米国のとくに成長している100社をかき集めたETF、

生活必需品やヘルスケアの企業だけを集めたETF、情報技術や半導体の企業だけを集めたETFといった、

米国のETFにはさまざまな種類のETFがあります。

ある期間だけにしぼって利益を狙う、SPXLというS&P500のレバレッジ型(上下3倍の値動きをするタイプ)のETFもあります。お金を借りているわけではなく借金ができることはありませんが、長期には不向きで現物の評価額が大きく変動するので注意は必要です。

投資信託にも iFreeレバレッジ NASDAQ100 のようなレバレッジ型の投資信託はあります。……がリスク承知の短期以外ではオススメできません。

このようにセクター別、あるいは期間を定めて利益を狙うことができるのもETFであり、リアルタイムで値がつき売買するETFは投資信託と個別株の中間という感じですね。

もちろん自信がなかったり、仕事に集中したい方は、VTIやVOOだけでいいわけです (というかNISA使って投資信託だけでよい)

さいごに日本の投資家に知っておいてほしいこと

それは日本で暮らしている私たちにとって「円」だって大事だということです。

「円」が手元にないと余裕がなくなります。

ETFであっても、いっきにぶっこんで買わないこと。

年間の予算を決めてタイミングをずらして買うことを推奨します。

株や不動産が暴落したときには「円」を持っている人が最強になります。

「強い円」でもって激安価格の株や不動産を買うことができるわけですから。

いつだってこの視点は忘れないこと。

見返してみるとこの記事も古くなっていき、この記事の投稿時のときには円高にはなっていました。そのあとはありえないほど円安になっています。

ただし「円」だけを持ちすぎていても「円」は利回り (金利) がつかないので機会の損失にはなる。

暴落を待っているときに限って暴落なんてきません。

「円」といった通貨は成長することもなければ、年金のようなインカムの資産になることもない。

つまり、このバランスをどうするかが課題だということです。